发布时间: 2024-01-31 14:53:37来源:滨松中国

通过笔者的观察,以此次CES展会为界,激光雷达方案主旋律正式进入了中字头的时代。TOF技术方案下,从数量和产品的成熟度看,有产品实物和点云数据并可以明确有量产时间表的大多都是中国厂家。笔者在和一组团队擦肩而过的时候,听到队伍中有人随口说了“oh,there is another Chinese LiDAR company”。这让我深感激光雷达技术在中国的发展已经引起了全球的关注。

从产品端看 1、300 m测距能力@超远距离探测能力+ 200 m测距能力@中长距离探测能力; 2、全域/ROI:0.05*0.05@更加清晰角分辨能力; 3、小型化和灵活配置能力,方便客户部署。 从公司端看 1、是否存在持续的产品升级方向和路径,这个考验公司的策略制定者和研发资源; 2、是否具备规模的制造能力,从PPT产品走向量产交付也是需要跨过去的坎儿; 3、是否存在量产交付经验“成熟案例”。(Lidar上车绝非易事,量产交付意味着很多坑坑洼洼的点都有人已经走通了)。

禾赛AT512的发布大概率是奔着法雷奥Scala-3去主打高端的旗舰配置的车型,打出了性能旗舰的定位方向,考虑到中国目前的主流车型的价格压力和经济活力,可能更加适合海外豪门。

速腾首发基于940 nm波段的长距激光雷达,从速腾的文案中看,他们的目标是基于9XX波段实现1550 nm激光雷达能实现的测距能力。

图达通(SEYOND)展位上首发了灵雀平台W的点云并和观众互动,灵雀平台E和合作伙伴发布车内驾驶室内的解决方案。同时也升级了1550 nm平台Falcon产品系列。

探维科技展出了192线前向主雷达实时点云数据。

万集科技展出了144线前向主雷达实时点云数据。

一径科技发布了基于SPAD方案的EZ系列的前向雷达。

法雷奥集团,下一代主雷达Scala-3获得了CES的创新奖。

笔者基于公开数据,列举了有代表性的产品,如下图表所示。

(如需获取此表,可在滨松中国微信公众号后台回复关键词”Lidar 0129”即可)

表1 激光雷达具有代表性厂商产品参数展示

可以想想,随着2024 CES这些”卷王们“发布的激光雷达一个个的出A-B-C样品到量产落地,车厂OEM的”胃口“会随着产品升级而刁钻,从2024年后段开始,逐步地会提高准入要求和对LiDAR的评价标准(当然性能升级的前提是成本可控,或者带来的性能升级值得多付出一定成本)。

图1 DRE眼中评价标准举例

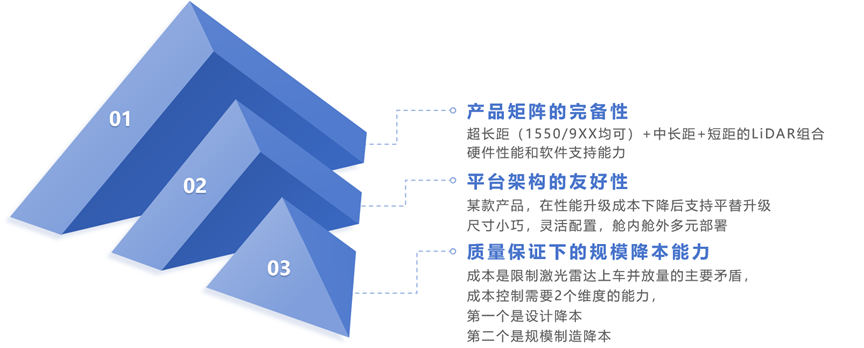

对于一家激光雷达公司来说,想要在未来的市场上独占鳌头,那么最佳的配置黄金组合应该是这样的:

“ 10%反射率下,超长距离300 m+中长距200/250 m+中短距离(50-70 m)的产品组合+软件算法支持团队+规模化智能制造能力(自有工厂或合资合作工厂)”,这个组合,就是接下来针对激光雷达公司在车载市场的一个走向胜利的画像。

从商业角度看,2024年12月之前没有获得定点或者意向定点的激光雷达公司,会面临比较大的车载市场进入压力。因为有适配合格性能的产品是一个入场券,定点上车是一个里程碑,持续交付不出质量问题是一条护城河,每一步都需要时间,每一个环节都不能抄近道。当先发者持续不断地输入用户需求和优化应用适配的时候,从产品端就追不上了,当先发者持续地通过生产不断调优,实现规模量产的时候,成本也就追不上了。性能和成本的组合,对汽车用户而言是十分重要的影响因子。

图2 截取自比亚迪梦想日,如有侵权,随时删除

在此,我们可以大胆地预测,在2024年中,OEM圈里将要发生的事儿:

1、基本完成电动化转型(有一定销量)的企业全力杀入智能化的方案升级中,这里面仍旧存在激光雷达为主方案和视觉方案为主方案的两种声音。基于只有激光雷达才有,才能更优的功能和安全属性需要大厂OEM或者领先方案公司引导方向和应用场景。“智能化”开始逐步深入人心。 2、基于激光雷达方案的智驾平台和配置,会出现高、中、低配置分明的组合,去配置不同级别的车型,高者如仰望和路特斯,标配和多颗是特点,主打不差钱和体验升级。低者如20w+的车型选配权交给用户。这些车型预计会在不同时间的车展或者AUTODAY中集中发布或者以独立发布会形式出现。 3、2024年会有N款基于激光雷达的车型发布,且会出现海外的OEM大厂的车型出现,例如“宝马7系在欧洲的车型4月份搭载LiDAR技术,奔驰的A-concept车型头顶也出现了激光雷达的身影”。 4、不基于激光雷达方案的智能化会全力押宝BEV和占用栅格网络,并突出没有激光雷达,也能做好驾驶体验升级这件事。同时适配10-20w车型的主要用户群里,DJI车载和宝骏的MINI小车就是案例。 5、城市NOA,无图NOA等首批上激光雷达等智能体验的车型收到OTA升级,逐步开放智能体验,承诺出去的功能早晚还是要给的,当然这里面会有体验不行的案例存在。 1、独角兽之间在产品矩阵上,全面对标,针对性能、成本、体积、功耗配置等都会出现成对儿的产品系列在应对同类的客户中PK,竞争将会进一步加剧。 2、批量产品报价会进一步降低,预计在2024年底,最终会以批量价格方案,前向主雷达905方案,长距款350美金,中长距款280美金的结构出现在走量的OEM车厂的采购系统中。 3、成熟度高的SiPM方案更加适配(超)长距离激光雷达,SPAD方案在中距激光雷达上会和SiPM APD方案存在成本和性能激烈角逐,而核心破局点可能在于:①哪个方案最早实现量产规模化制造下的低成本。②市占率足够高的头部激光雷达公司甚至自研探测器和处理芯片试图控制成本。③基于整体方案,在软件团队算法去优化部分corner-case基础上提供易用性和适配性。简言之,未来中距离雷达的竞争将会是十分考验企业的综合竞争能力的细分市场。 4、行业内从业者会对如何在940 nm制作长距离雷达的话题更加投入资源和精力。(速腾聚创CES首发M3的影响) 5、跟随梯队中的激光雷达公司,通过拓展应用在工业、自动化、机器人等更多地获得现金流,以弥补车载定点机会逐步压缩的市场预期和投资者期望,同时会抓住发布新一代产品,做到性能和参数保持不掉队。 6、FMCW的激光雷达技术仍旧实现部分技术突破和进展,但是综合性价比上距离TOF有差距。 7、海外激光雷达公司逐步开始向亚洲、东盟转移生产制造基地,以实现成本下降的目标。 8、2024年激光雷达模组,在车载应用方向出货量继续突破,全年保守150万台,目标冲击200万台。